Dự Báo Chỉ Số Vn-Index Sẽ Tăng Trưởng 10-15% Năm 2024

Đà tăng của VN-Index năm 2024 sẽ được dẫn dắt bởi nhóm cổ phiếu các nhóm ngành Ngân hàng, Hàng tiêu dùng, Công nghệ thông tin... cùng sự hỗ trợ của các chính sách.

Nhiều yếu tố hỗ trợ

Chỉ số VN-Index đã kết thúc năm 2023 với mức tăng 12% so với cuối năm 2022 (tăng 9% nếu tính theo USD) sau khi đã tăng đến 25% từ tháng 1/2023 đến đầu tháng 9/2023.

Theo ông Michael Kokalari - CFA, Giám đốc phòng Phân tích kinh tế vĩ mô và Nghiên cứu thị trường VinaCapital, sự trồi sụt của VN-Index trong năm qua là do tác động của những thay đổi trong chính sách tiền tệ của Việt Nam.

Việc lãi suất huy động giảm cùng với các biện pháp Chính phủ đã áp dụng để hỗ trợ thị trường trái phiếu doanh nghiệp trong nước khi ban hành Nghị định số 08/2023/NĐ-CP vào tháng 3/2023 đã khiến cho thị trường chứng khoán tăng tới 25% (so với đầu năm) trong vòng 6 tháng tiếp đó, mặc cho nền kinh tế vẫn còn yếu trong giai đoạn đó. Tuy nhiên, vào tháng 9/2023, Ngân hàng Nhà nước (NHNN) đã siết chặt chính sách tiền tệ khi tiền đồng VND mất giá 4% (so với đầu năm), đã khiến cho VN-Index điều chỉnh 16%.

Năm 2024, VinaCapital dự kiến lãi suất sẽ ổn định và nhà đầu tư sẽ tập trung vào tăng trưởng lợi nhuận và định giá cổ phiếu. Điều này sẽ hỗ trợ cho mức tăng nhẹ của giá cổ phiếu trong năm nay.

Thêm vào đó, định giá rẻ của thị trường và một vài yếu tố hỗ trợ khác sẽ thúc đẩy thị trường tăng vào đầu năm 2024. Cụ thể, định giá của thị trường chứng khoán Việt Nam đang hấp dẫn ở mức 10 lần P/E so với mức tăng trưởng lợi nhuận dự kiến 10-15%.

Bên cạnh đó, dự kiến việc triển khai hệ thống giao dịch KRX mới trong quý I/2024 sẽ giúp giải quyết một số vấn đề kỹ thuật, có thể giúp Việt Nam được nâng hạng từ thị trường cận biên lên mới nổi vào khoảng cuối năm. Tiếp theo là kỳ vọng phiên họp đặc biệt của Quốc hội vào tháng 1/2024 sẽ giúp giải quyết một số vấn đề của thị trường bất động sản.

Thêm nữa, sự tăng trưởng yếu của nền kinh tế và lợi nhuận doanh nghiệp vào nửa đầu năm 2023 có thể sẽ dẫn đến mức lợi nhuận tăng vọt của các công ty trong cùng kỳ 2024.

Tốc độ tăng trưởng GDP của Việt Nam đã tăng đều trong suốt năm 2023, gấp đôi từ mức tăng 3,3% so với cùng kỳ trong quý I lên mức tăng 6,7% trong quý IV.

“Sự tăng trưởng này là đáng khích lệ vì đồng nghĩa với việc phục hồi kinh tế đang trên đà và tăng trưởng thấp trong giai đoạn đầu năm 2023 sẽ tạo ra những mức lợi nhuận tăng vọt của các công ty trong cùng kỳ năm 2024 và sẽ thu hút sự chú ý của nhà đầu tư đến thị trường chứng khoán”, ông Michael Kokalari nhận định.

Đồng thời, ông Michael Kokalari nhận định, chỉ số VN-Index sẽ tăng trưởng từ 10-15%, được hỗ trợ bởi mức tăng 18% của nhóm cổ phiếu Ngân hàng (chiếm 37% của VN-Index) và mức tăng 32% của nhóm cổ phiếu Hàng tiêu dùng (chiếm 14% của VN-Index).

Các ngành được chú trọng

Theo đánh giá của VinaCapital, các ngành được chú trọng hiện nay bao gồm: Công nghệ Thông tin, một số Ngân hàng, Nhà phát triển Bất động sản (trừ Vinhomes), Doanh nghiệp Hàng tiêu dùng không thiết yếu và Công ty Chứng khoán.

Trong đó, các công ty tiêu dùng sẽ hưởng lợi từ sự phục hồi đang tiếp diễn nhờ các giải pháp kích cầu của Chính phủ bao gồm cắt giảm thuế giá trị gia tăng, cắt giảm thuế môi trường trên sản phẩm xăng dầu – hai biện pháp có giá trị tương đương 0,5% GDP; kế hoạch tăng lương tối thiểu năm 2024 có giá trị khoảng 1% GDP… Theo đó, VinaCapial kỳ vọng lợi nhuận của các công ty tiêu dùng niêm yết sẽ hồi phục từ mức giảm 22% trong năm 2023 lên tăng 33% trong năm 2024, mặc dù có sự tăng trưởng nhẹ trong tổng mức bán lẻ thực tế, từ 7,1% trong năm 2023 lên 7,5% trong năm 2024.

Đối với lĩnh vực phát triển bất động sản, VinaCapital cho rằng, ngoại trừ Vinhomes, các doanh nghiệp sẽ hưởng lợi từ sự phục hồi khiêm tốn trong hoạt động phát triển bất động sản ở Việt Nam trong năm nay – điều này phù hợp với dự báo của Chính phủ – và dự kiến sẽ dẫn đến sự phục hồi trong lợi nhuận của ngành từ mức giảm 51% lên tăng 109% trong năm 2024.

Cổ phiếu ngân hàng sẽ hưởng lợi từ sự tăng trưởng lợi nhuận, từ khoảng 7% trong năm 2023 lên 18% trong năm 2024 và định giá cổ phiếu ngân hàng tại Việt Nam hiện thấp hơn một độ lệch chuẩn so với trung bình năm (hiện đang giao dịch ở mức khoảng 1.8x P/B so với khoảng 17% ROE dự kiến vào năm 2024).

Về ngành Công nghệ Thông tin, VinaCapital đánh giá cao với FPT. Hoạt động kinh doanh outsourcing phần mềm của FPT tiếp tục mạnh mẽ, giúp đẩy doanh thu công ty vượt qua mức 1 tỷ USD lần đầu tiên vào năm ngoái, nhưng VinaCapital kỳ vọng tổng doanh thu của FPT sẽ tăng từ 20% trong năm 2023 lên 24% trong năm 2024.

Lợi nhuận của các công ty chứng khoán cũng được dự đoán sẽ tăng nhanh, từ mức tăng 14% trong năm 2023 lên 38% trong năm 2024 bởi lãi suất thấp hơn sẽ hỗ trợ giao dịch ký quỹ nhiều hơn và các hoạt động ngân hàng đầu tư bị hoãn vào năm ngoái do nền kinh tế chậm chạp có khả năng sẽ được tiếp tục trong năm nay.

Chọn lọc cổ phiếu tạo nên sự vượt trội

Ông Michael Kokalari cho biết, dự kiến lợi nhuận của các công ty niêm yết sẽ phục hồi từ không tăng trưởng trong năm 2023 lên mức tăng trưởng 10-15% trong năm 2024, nhưng lợi nhuận giữa các ngành sẽ có khác biệt lớn.

Chẳng hạn, lợi nhuận của các công ty tiêu dùng niêm yết có thể đã giảm hơn 20% năm ngoái do người tiêu dùng Việt Nam chi tiêu ít hơn và có thể sẽ tăng hơn 30% năm nay khi tâm lý và chi tiêu hồi phục. Tương tự, lợi nhuận của các nhà phát triển bất động sản (không tính Vinhomes) có thể phục hồi từ mức giảm 50% năm ngoái lên mức tăng hơn 100% năm nay nhờ sự hồi phục khiêm tốn của hoạt động phát triển bất động sản.

“Những sự chênh lệch lớn giữa các ngành như vậy tạo ra nhiều cơ hội cho các nhà quản lý chủ động như VinaCapital để mang lại hiệu quả đầu tư vượt trội hơn thị trường”, ông Kokalari chia sẻ.

Chuyên gia VinaCapital đưa ra ví dụ, định giá tổng thể của thị trường hiện đã rất hấp dẫn với chỉ số P/E tương lai là 10 lần và với mức tăng trưởng EPS 10-15%, tương đương với mức PEG khoảng 0.7x. Tuy nhiên, các cổ phiếu cụ thể trong Quỹ VVF Vietnam Equity UCITS của VinaCapital đang ở mức P/E dưới 8 lần. Theo đó, VinaCapital kỳ vọng lợi nhuận của những cổ phiếu này sẽ tăng trưởng hơn 25% trong năm nay.

“Việc lựa chọn cổ phiếu tương tự trong một khoảng thời gian dài giúp giải thích tại sao quỹ VVF có thể vượt trội so với thị trường trong 1, 3, và 5 năm qua. Trong 5 năm qua, NAV của VVF tăng trung bình gần 10% hàng năm so với mức tăng trung bình hàng năm 4% của chỉ số VN-Index”, ông Kokalari cho biết thêm.

Theo Tạp chí tài chính

Chủ đề

Cộng đồng quan tâm Những bài viết mọi người đang quan tâm

Gợi ý cho bạn

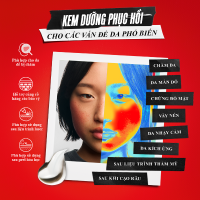

Xem thêmKiehl’s ra mắt dòng kem dưỡng Ultra Facial Meltdown Recovery Cream dành cho da nhạy cảm

Bộ Sưu Tập UNIQLO : C Xuân/Hè 2026: “Thanh Lịch Mỗi Ngày” Chính thức mở bán ngày 6/2

Mộc Châu Island – Cầu kính Bạch Long: Điểm nhấn du lịch trải nghiệm của Tây Bắc

Thiệu Lê gây ấn tượng tại I Am Model Search International 2026

Alma Resort bổ nhiệm Yury Papouski vào vị trí Quản lý Bộ phận Giải trí

Check-in 8k bạn đọc

Xu hướng 8k bạn đọc

Thời tiết hôm nay