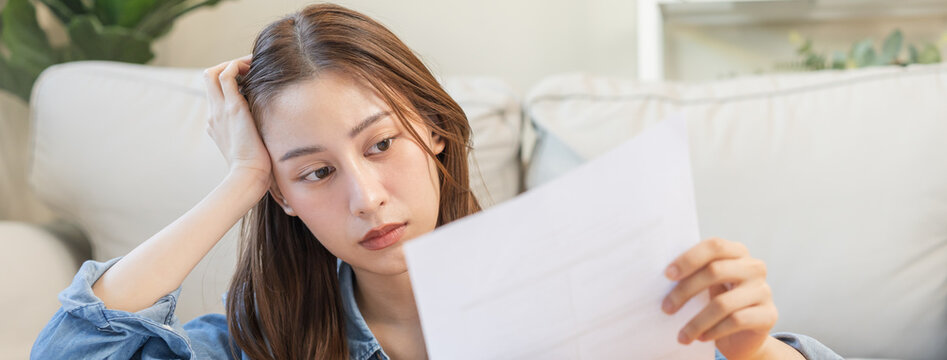

2 sai lầm trong chi tiêu khiến bạn quản lý tài chính không hiệu quả

Hãy cùng điểm qua những sai lầm độc hại trong chi tiêu mà mọi người cần sớm tỉnh táo để nhận ra và tránh né ngay hôm nay!

Bài viết này được tư vấn bởi chị Mina Chung - Người sáng lập nền tảng Money With Mina với mục tiêu đem an tâm tài chính đến với 50 triệu phụ nữ Việt Nam:

Ngày ngày, vẫn có rất nhiều người than phiền về tình hình tài chính của bản thân - ngay cả khi đã áp dụng những biện pháp tiết kiệm. Nguyên nhân dẫn đến thực trạng này có lẽ chính là mọi người vẫn đang vô tình duy trì những thói quen chi tiêu, khiến nó trở thành con sâu đục khoét chiếc ví đến cùng kiệt.

Sai lầm 1: Lên ngân sách và không theo dõi

Có nhiều bạn sau khi tìm hiểu và tham khảo rất nhiều thông tin về quản lý tài chính thì ngay lập tức đặt mục tiêu, phân chia ngân sách theo công thức rồi quên bẵng việc bản thân có đang làm theo ngân sách đã đặt ra từ ban đầu hay không. Tuy vậy, mọi người nên nhớ, để đi đến 1 kết quả cuối cùng, bạn không chỉ phải làm tốt bước đầu tiên mà hành trình sau đó cũng cần được theo dõi và điều chỉnh liên tục.

Có những trường hợp rất thường xảy ra sau khi bạn quyết định để dành 20% lương (ví dụ là 3 triệu), có nghĩa là sau khi thu vào bạn đã ngay lập tức chắt ra 3 triệu để gửi tài khoản tiết kiệm. Tuy nhiên, khi mới giữa tháng, tài khoản chi tiêu (phần 80% còn lại của bạn bị thiếu hụt), lúc đó bạn phải rút ngược lại từ tài khoản 3 triệu đó để đắp vào khoản chi tiêu sinh hoạt. Vậy thì vấn đề này đang nằm ở đâu?

Việc tiết kiệm 3 triệu 1 tháng là bất khả thi hay bạn đã dùng quá phần chi tiêu cho phép?

Muốn biết lý do chính xác nằm ở đâu, bạn cần theo dõi ngân sách mình đã đặt ra. Có nghĩa là trong phạm vi bạn cho phép mình chi tiêu vào đúng kế hoạch mình đã hoạch định ra nằm ở kỷ luật. Và có nhiều ứng dụng được sinh ra để giúp bạn theo dõi vấn đề này, nhưng quan trọng nhất không phải là dùng công cụ nào mà bạn cần chọn được công cụ hiệu quả nhất, phù hợp với mình nhất. Điều đó có nghĩa là phù hợp với thời gian mà bạn có và đừng bắt đầu chọn 1 công cụ nào đó quá phức tạp để rồi bỏ việc theo dõi giữa chừng. Công cụ này có thể là theo dõi qua ứng dụng trên, hoặc ghi chú trên sổ tay, điện thoại mỗi tháng – miễn là bạn nhìn thấy được các phân bổ chi tiêu của mình. Bao nhiêu phần trăm dành cho chi phí cần thiết, bao nhiêu phần trăm dành cho việc giải trí, tiệc tùng và bao nhiêu phần trăm là bạn đã đem đi tiết kiệm, tích luỹ, đầu tư.

Khi bắt đầu, trong 3 tháng đầu tiên, bạn có thể cần phải đưa tỉ lệ phần trăm vào từng hạng mục. Việc ghi chép càng rõ ràng thì bạn càng nhận ra những quyết định chi tiêu không cần thiết của mình. Từ đó, bạn có thể sửa chữa lỗi lầm trong những tháng sau. Điều quan trọng là không phải bạn chỉ cứng nhắc đi theo tỷ lệ 50:30:20 hay 80:20 mà chỉ cần bạn không được phép chi tiêu 100% là được.

Nếu các bạn không tiết kiệm được ít nhất 5% dòng thu mỗi tháng của mình thì bạn đã sống quá khả năng của mình rồi.

Và như vậy, khi bạn đã điều chỉnh và có thói quen là không được chi tiêu quá khả năng của mình thì từ đó bạn đã hình thành kỷ luật cho mình.

Sau đó, bạn chỉ cần mỗi tháng 1 lần ngồi xuống và xem lại, theo dõi ngân sách mỗi tháng để làm thế nào còn kịp điều chỉnh cho chi tiêu những tháng sau.

Sai lầm 2: Rất thoải mái với việc mắc nợ thẻ tín dụng

Nhắc đến việc nợ thẻ tín dụng, có hiện tượng chung là các bạn trẻ rất thoải mái với việc nợ thẻ, điều này cũng dễ hiểu vì hiện nay các ngân hàng liên tục tung ra những loại thẻ mới, chức năng mới, giúp cho việc chi tiêu của chúng ta đơn giản và nhanh chóng hơn.

Hễ thanh toán 1 món đồ nào đấy thì bạn chỉ cần click vào 1 tài khoản tự động trừ tiền, rồi sau đó được cashback, được thêm voucher hay cộng điểm tích lũy vào thẻ thành viên... Nhìn chung, có rất nhiều chương trình khuyến mãi khuyến khích bạn chi tiêu thỏa thích.

Tuy nhiên, các bạn cần nhìn nhận 1 điều, việc chi tiêu trên những khoản nợ thẻ tín dụng này là chi tiêu 1 cách liệt kê vô hình - có nghĩa là bạn chỉ thấy được những khoản chi tiêu này vào cuối tháng. Vì thế nó khá là nguy hiểm.

Tất cả những cám dỗ từ thẻ tín dụng sẽ rất dễ cuốn bạn vào vòng xoáy nợ tín dụng và không lối thoát. Tuy nhiên, nguy hiểm hơn là chúng ta lại cảm thấy quen thuộc với điều này và không nhận ra đó là vấn đề. Đây chính là dấu hiệu của chi tiêu thiếu kiểm soát, đặc biệt đối với các bạn không có khả năng trả dứt điểm những khoản nợ tín dụng này hoặc bạn chỉ đang trả số dư tối thiểu mỗi tháng. Và khi mà bạn chưa trả xong thì bạn lại tiếp tục sử dụng, khiến khoản nợ dường như kéo dài vô tận.

Theo đó, điều tốt nhất là bạn hãy phân biệt được những thứ nên mua trả góp và những thứ bạn nên mua đứt để hạn chế dùng thẻ tín dụng.

Ví dụ, những thứ bạn nên mua trả góp là những đồ vật cần thiết nằm trong 50% chi tiêu cần của mình. Bạn cần nó để có thể sinh hoạt cơ bản hoặc những thứ tích lũy thêm được tài sản cho bạn, còn những món đồ chỉ mua vì sở thích chỉ nên nằm ở trong 30% chi phí muốn của các bạn mà thôi. Và đặc biệt, không nên nợ cho những chi phí thuộc phạm vi giải trí.

Thật ra, việc thắt chặt và kiểm soát chi tiêu không dễ để áp dụng thành công, bạn phải thử cho đến khi nào tìm ra được công thức riêng cho mình. Chuyện tiền nong và cách quản lý tài chính vốn luôn là 1 đề tài rất nghiêm túc và quan trọng. Dĩ nhiên, tiền là công cụ để phục vụ cho lối sống của chúng ta có nhiều niềm vui, có nhiều sự giải trí hoặc là mua hạnh phúc như nhiều người vẫn nói nhưng nếu bạn không thực sự nghiêm túc thì sẽ có những ảnh hưởng có thể xảy ra mà không ai giúp được mình.

Với những bạn nào đang nợ thẻ tín dụng, bạn chỉ có 1 cách duy nhất, 1 sự lựa chọn duy nhất đó là cố gắng trả nợ nhanh nhất có thể. Vì những khoản nợ tín dụng này có thể có lãi tín dụng đang rơi vào khoảng 18 – 36%/năm. Bạn cần phải biết, lãi tín dụng của các ngân hàng đang cung cấp nằm ở mức nào.

Với những bạn đang có nhiều khoản nợ thẻ tín dụng thì nên ưu tiên cho các món nợ nhỏ trước rồi mình mới thanh toán cho các món nợ lớn. Hoặc bạn cũng có thể tập trung vào những món nợ có lãi tín dụng cao nhất rồi từ đó mình mới tập trung vào thanh toán những món nợ có lãi thấp hơn.

Với những lời khuyên trên, hy vọng các bạn có thể giải quyết được các khoản nợ (nếu có) và có thêm góc nhìn mới trong việc quản lý chi tiêu cá nhân để có một "tài chính khoẻ mạnh"!

Chủ đề

Gợi ý cho bạn

Xem thêm

Cách các nền tảng chia sẻ tại châu Á thiết lập “quy tắc cho lòng tốt”

Kiehl’s ra mắt dòng kem dưỡng Ultra Facial Meltdown Recovery Cream dành cho da nhạy cảm

Bộ Sưu Tập UNIQLO : C Xuân/Hè 2026: “Thanh Lịch Mỗi Ngày” Chính thức mở bán ngày 6/2

Mộc Châu Island – Cầu kính Bạch Long: Điểm nhấn du lịch trải nghiệm của Tây Bắc

Thiệu Lê gây ấn tượng tại I Am Model Search International 2026

Check-in 8k bạn đọc

Xu hướng 8k bạn đọc

Thời tiết hôm nay